平屋の固定資産税は本当に2階建てより高い?比較シミュレーションや節税方法を徹底解説

マイホームを建てるとさまざまな税金がかかります。

中でも固定資産税は、新築の翌年から毎年課税される税金で、注文住宅をお考えの際は計算方法や仕組みを押さえておくのがおすすめです。

今回は、「平屋の固定資産税は2階建てより高いのか?」という疑問に答えながら、土地や建物の税額を決めるポイントや税負担を軽減させるコツについて解説していきます。

新築平屋と2階建ての固定資産税を比較して理想的な家づくりを検討するのに役立つ、それぞれの特徴やシミュレーション例もぜひ参考にしてみてください。

| このコラムのポイント |

|---|

|

目次

平屋と2階建ての固定資産税の違い

2階建てと同じ延べ床面積の平屋を建てる場合、土地の取得費用や建築費用が高額になり、固定資産税額も上がる傾向です。

固定資産税とは?土地・建物別に解説

固定資産税は、土地や家屋などの固定資産に対して課される地方税の一種です。

固定資産には以下のような種類があり、毎年1月1日の時点で所有登録がある場合は納税義務者となります。

「固定資産の種類(例)」

土地:田んぼ、畑、住宅地、池沼、山林、鉱泉地(温泉など)、牧場、原野などの土地

家屋:住宅、お店、工場(発電所や変電所を含む)、倉庫などの建物

償却資産:会社等(事業者)が所有する構築物(広告塔やフェンスなど)、飛行機、船、車両や運搬具(鉄道やトロッコなど)、備品(パソコンや工具など)など

引用:総務省|固定資産税

新築マイホームを建てる場合は、土地と建物が課税対象となり、それぞれ「課税評価額」をもとに固定資産税額が算出されます。

土地の評価方法

宅地や農地など、土地の用途によって分類された「地目」別に売買実例価格などを基準に「評価額」を算出します。

宅地の場合は、「地価公示価格」の70%を目安に算定するため、納税通知書を受け取る前でも、ある程度の納税額を推測できるのが特徴です。

土地の課税標準額(評価額)=路線価×土地面積

家屋の評価方法

評価対象の建物と同一の新築をその場に建てる場合の建築費をもとに評価する「再建築価格方式」を採用。

建物の場合は、「再調達原価」(再建築したときにかかる費用)の50~60%を目安に評価額が予測できます。

この再建築価格に、築年数の経過に応じた「経年減点補正率」などを乗じて、評価額を算出します。

これらの「課税評価額」は、総務省で定めた固定資産評価基準をもとに各市町村で評価しますが、新築の家屋調査や3年に1度の評価見直しにより、資産価値が変動することも知っておきましょう。

平屋の固定資産税は2階建てよりも高い?

平屋の固定資産税は2階建てより、以下2つの理由で高くなりやすい傾向にあります。

- 広い土地が必要:同じ延べ床面積の家を建てる場合、平屋は2階建てと比較して約1.5~2倍の土地面積が必要になります。

- 基礎や屋根の面積が広い:同じ延べ床面積の家を建てる場合、平屋は2階建てと比較して約2倍の面積の基礎や屋根が必要です。

広い土地や基礎・屋根にコストがかかる建物は、固定資産税の評価額を上げる要因となるため、平屋は2階建てよりも固定資産税の負担額が大きいと言われます。

ただし、建物の場合の固定資産税評価額は、家の建築面積だけでなく使われる建材の質や量、施工方法、設備のグレードなどによる変動があるため、実際の具体的なプランに基づくシミュレーションが大切です。

>関連コラム:新築住宅の固定資産税を分かりやすく解説|一戸建て3,000万円のシミュレーションと節税ポイント

>関連コラム:2階建てと平屋のメリット・デメリットを比較|後悔のない間取りを選ぶポイントは?

平屋と2階建ての固定資産税をシミュレーション比較

それでは、実際に延べ床面積30坪の平屋と2階建ての固定資産税をシミュレーション比較してみましょう。

なお、どちらも以下のように条件をそろえておきます。

シミュレーション条件

- 延べ床面積30坪(約100㎡)の木造住宅を新築

- 建ぺい率50%・容積率80%の土地を購入

- 土地価格は27万円/㎡(京都市左京区の2024年基準地価)とする

- 再調達原価は平屋3,000万円、2階建て2,700万円を想定(基礎と屋根にかかるコストの差を想定)

- 土地の固定資産税評価額は購入価格の70%を想定

- 建物の固定資産税評価額は再調達原価の50%を想定

- 固定資産税率は標準税率の1.4%とする

平屋の固定資産税「新築30坪の場合」

まずは、平屋を建てた場合の固定資産税について見ていきましょう。

【土地の固定資産税】

建ぺい率50%の土地で、延べ床面積30坪(約100㎡)の平屋を建てる場合、最低でも約170~200㎡の広さが必要です。

これに従い土地の固定資産税評価額を計算してみましょう。

- 27万円×170㎡=4,590万円(土地の購入価格)

- 4,590万円×70%=3,213万円(土地の固定資産税評価額)

小規模住宅用地の特例が適用される場合は、土地の評価額が1/6まで軽減されるため、今回のように200㎡以下の部分の固定資産税額は以下のようになります。

- 3,213万円×1/6×1.4%=約7.50万円

【建物の固定資産税】

建物の場合は、再調達原価(想定)を使って固定資産評価額を算出してみましょう。

- 3,000万円×50%=1,500万円(建物の固定資産税評価額)

さらに、新築住宅の軽減措置(3年間)※として、一般の住宅種別で1/2の減額が適用され、固定資産税額は以下のようになります。

- 1,500万円×1/2×1.4%=10.5万円

※4年目以降の固定資産税額は減額前に戻る点に注意しておきましょう。

最後に、土地と建物の固定資産税額を合算して、納税1年目の固定資産税負担額が算出されます。

平屋の固定資産税額:

約7.59万円+10.5万円=約18万円

2階建ての固定資産税「新築30坪の場合」

次に、2階建てを建てた場合の固定資産税についても見てみましょう。

【土地の固定資産税】

容積率80%の土地では、例として1階50㎡・2階30㎡の2階建てが建てられます。

この場合、敷地面積に対する建築面積(建坪)の割合(建ぺい率)が50%なので、最低でも約100㎡の土地が必要です。

これに従い土地の固定資産税評価額を計算してみましょう。

- 27万円×100㎡=2,700万円(土地の購入価格)

- 2,700万円×70%=1,890万円(土地の固定資産税評価額)

土地の評価額が1/6まで軽減される小規模住宅用地の特例を適用させ、固定資産税額は以下のようになります。

- 1,890万円×1/6×1.4%=4.41万円

延べ床面積が同じ場合、2階建ての建築面積は平屋よりも小さくなるため、土地の購入価格や固定資産税が約半分程度に抑えられるのが分かります。

【建物の固定資産税】

2階建ての場合も建物は、再調達原価(想定)を使って固定資産評価額を算出してみましょう。

- 2,700万円×50%=1,350万円(建物の固定資産税評価額)

さらに、新築住宅の軽減措置(3年間)※として、一般の住宅種別で1/2の減額が適用され、固定資産税額は以下のようになります。

- 1,350万円×1/2×1.4%=9.45万円

※4年目以降の固定資産税額は減額前に戻る。

最後に、土地と建物の固定資産税額を合算して、納税1年目の固定資産税負担額が分かります。

2階建ての固定資産税額:

4.41万円+9.45万円=13.86万円

シミュレーション結果と新築設計のコツ

- 平屋:約18万円(土地:約7.50万円、建物:10.5万円)

- 2階建て:13.86万円(土地:4.41万円、建物:9.45万円)

今回のシミュレーションでは、平屋の固定資産税の方が約4万円高くなることが分かりました。

しかし実際には、土地の価格や建ぺい率などの条件による建物の規模、住宅性能などの違いにより、固定資産税の総額が大きく変動する可能性があります。

そのため比較検討の際には、実際のプランや条件に合わせて計算することが大切です。

また今回は、新築を想定したシミュレーションですが、一定の年月が経過した場合の基準地価の変動や軽減措置の終了、築年数に応じた減価補正などにより、税額が変わる点も想定しておきましょう。

三都の森では、マイホームのランニングコストまで想定した、ご家族の暮らしや資金計画に合う満足な家づくりを提案いたします。

近年では、平屋のように暮らせる2階建てや平屋+αの家など、固定概念に縛られない自由なプランが人気です。

>関連コラム:平屋風二階建てのおしゃれな間取り・外観実例|30坪前後で快適に広々と暮らす方法

平屋の固定資産税を抑えるポイント

平屋と2階建てのシミュレーションでも見えてきたように、固定資産税は土地の価格や広さ、建物の構造、性能が大きく税額に影響します。

納得のランニングコストが実現する理想の平屋を建てるためには、固定資産税を抑えるポイントを事前に押さえておくことが大切です。

木造住宅で新築する

固定資産税は、建物の構造により課税標準価格が異なります。

住宅構造では、木造<軽量鉄骨造・鉄骨造<鉄筋コンクリート造の順に高くなるため、平屋を計画する場合は、木造住宅を選ぶのがおすすめです。

木造住宅は、他の構造と比べて建築コストも比較的リーズナブルで、寒暖差が激しい京都において自然素材の断熱性や調湿効果を活かした家づくりができるのも魅力です。

エリア選びで土地の取得費用を抑える

土地の固定資産税を抑えるためには、まず平屋を建てるためのエリア選びが重要です。

都市部に近い土地ほど評価額が高い傾向にあるため、主要な駅や大型商業施設から離れた地価が低いエリアまで土地探しの範囲を広げてみるのもおすすめです。

また、固定資産税は継続的に払い続けるものなので、土地探しの際は気になるエリアの地価変動率も参考にしてみましょう。

間取りの工夫で延べ床面積の広さを抑える

固定資産税を抑えるためには、土地はもちろん建物の大きさも必要以上に広げないことが大切です。

土地や建物が広くなればなるほど、固定資産税額も高くなるため、快適なライフスタイルが実現する、効率的で無駄のない延べ床面積の確保を心がけましょう。

例えば、開放的な間取りをつくるために間仕切りを減らしたり、延べ床面積に算入されないロフトを収納に活用したりするのも有効です。

>関連コラム:平屋に必要な土地の広さと坪数の選び方|4~5人家族に最適な間取りは何坪?

不要なオプション仕様を選ばない

固定資産税額は、土地や建物の面積だけでなく、住まいの設備や仕様・グレードによっても変動します。

特に高額なオプション仕様は建物の評価額を押し上げる要因になるため、設備や内装選びの際は注意が必要です。

例えば、漆喰や珪藻土などの塗り壁を採用する場合、一般的なビニールクロスを選ぶよりも固定資産税が高くなる傾向です。

ただし、天然素材には快適な空調を保つための調湿効果や高いメンテナンス性があるため、長期的な視点で初期費用とランニングコストのバランスを考えましょう。

また水回り設備においては、標準仕様で問題なく使用できるケースが多いため、オプション追加の必要性があるかどうか、実際の使い勝手に合わせて慎重に検討してみましょう。

節税に有効な長期優良住宅を検討する

シミュレーションの際に紹介した、一般的な新築住宅の固定資産税「軽減措置」の適用期間は3年間です。

しかし、平屋に限らず長期優良住宅の認定を受けた建物を建てる場合は、この軽減措置が5年間まで延長されます。

また、長期優良住宅は耐震性や省エネ性に優れているため、将来マイホームを売却する可能性がある場合にも有効です。

税金の減額制度などを利用する予定がある場合は、依頼する建築会社にあらかじめ相談しておくことをおすすめします。

>関連コラム:長期優良住宅とZEHの性能や補助金、住宅ローン控除の違い|比較時の注意ポイントを解説

新築の固定資産税「軽減措置」の条件と申請方法

最後に固定資産税の軽減措置を受けるための条件や申請方法をチェックしておきましょう。

軽減措置が適用される条件

シミュレーションでも紹介しましたが、平屋を新築する場合、以下2つの軽減措置を確認しておきましょう。

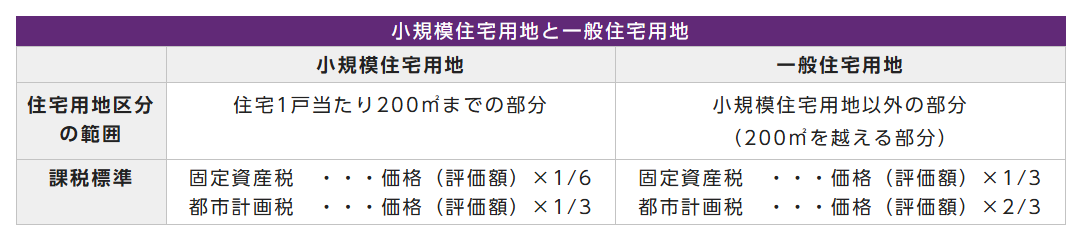

【住宅用地特例】

住宅用地の場合、固定資産税の負担を軽減するための「小規模住宅用地」と「一般住宅用地」区分の特例が適用されます。

画像引用:京都市情報館|軽減措置等について

住宅用地に関しては、固定資産税および都市計画税に対して特例措置が設けられています。

また、特例措置の対象となる住宅用地の範囲は、家屋の延べ床面積の10倍が限度です。

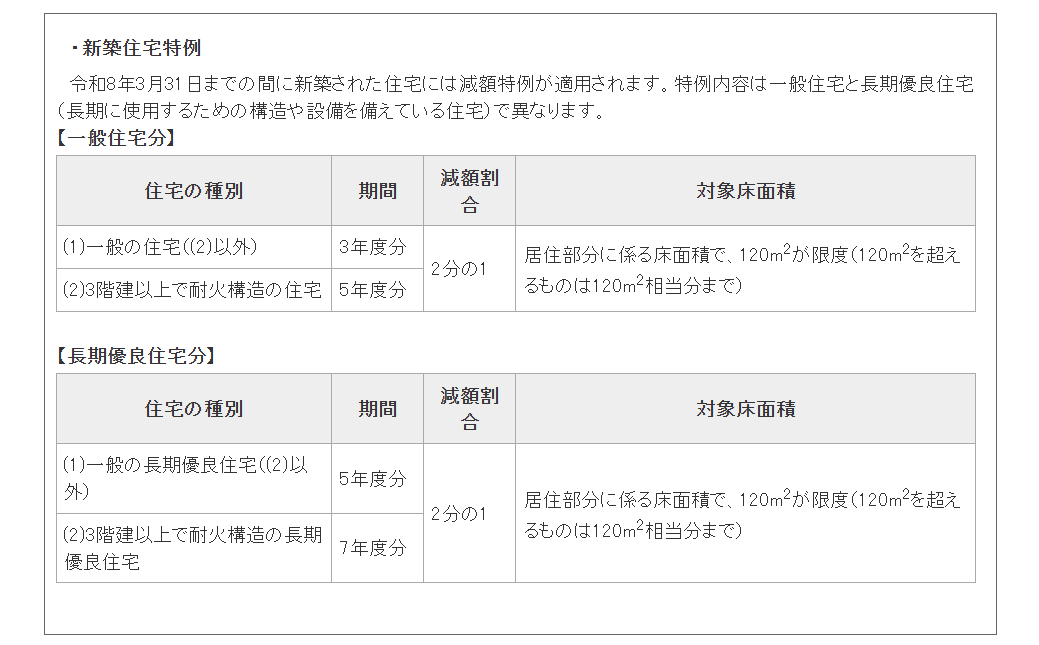

【新築住宅特例】

まず新築平屋の場合、床面積120㎡以下の部分まで建物の固定資産税が1/2減額されます。

新築住宅特例:住宅部分の床面積が50㎡以上280㎡以下の場合

画像引用:総務省|固定資産税

この新築住宅特例は、「令和6年3月31日までに新築された住宅」が対象でしたが、同年度の税制改正により令和8年3月31日までに延長されています。

また長期優良住宅の場合は、減額期間が3年間→5年間になる点もポイントです。

なお新築住宅特例の対象は、固定資産税のみで都市計画税は対象外です。

申請方法と注意ポイント

固定資産税の軽減措置を受けるためには、不動産取得の翌年1月31日までに自治体の窓口に申告書を提出する必要があります。

- 住宅用地特例:「固定資産税住宅用地申告書」→土地を管轄する市町村の役場

- 新築住宅特例:「固定資産税減額申告書(新築住宅)」→同じ市町村の役場

また、「納税通知書」が届いたら以下の項目が「課税明細書」と相違ないか確認しましょう。

- 地目が正しい

- 土地の軽減措置が適用されている

- 建物の軽減措置が適用されている

万が一、誤りを見つけた場合は市町村役場に問い合わせましょう。

なお固定資産税は、通知書が毎年4~5月に送付され、一括払いか年4回の分割払いか選択できます。

まとめ│平屋の固定資産税を理解したスマートな家づくり

おしゃれで暮らしやすい平屋を建てるなら、ランニングコストにも考慮した将来性のある家づくりが大切です。

特に固定資産税は、新築翌年から毎年かかる税金なので、土地選びの段階から税額をシミュレーションして、総合的に理想的なプランを検討していきましょう。

三都の森では、固定資産税などの税金負担も視野に入れた資金計画や土地探し、ご家族の暮らしに合う最高の家づくりをサポートしています。

平屋特有の疑問やお悩みも、ぜひお気軽にご相談ください。

京都市での注文住宅は地元に強い工務店で!

京都市に住宅を新築する際には、全国どの地域にもある都市計画法の他に、京都独自の景観に対する基準を踏まえて家づくりを進めなくてはなりません。その為、京都市の景観条例を熟知している地元の工務店での家づくりが安心です。

地元の工務店が公開しているモデルハウスを見学すると、景観条例を守って建てられた家の雰囲気をつかめます。期間限定で公開しておりますモデルハウスにお気軽に足をお運びください。

〈お問い合わせ〉

〈施工事例〉

三都の森は京都市左京区のハウスメーカーです。

地元に密着し、自社一貫施工で京都市での家づくりをサポートしております。

「美しい京都市の景観に合う自然素材を使ったおしゃれな家」、「高性能・低燃費・ローメンテナンスで長く愛着をもって暮らしを楽しめる家」をご希望の方は、お気軽にお問い合わせ下さい。

〈お問い合わせ〉

※三都の森はお預かりしたお客様情報を厳重に管理し、資料・イベント案内のお知らせ・お問い合わせへの連絡以外には使用致しません。ご安心下さい。

京都市左京区にはモデルハウスが複数ございます。工業化製品をできるだけ排除した心地よい家を体感できますので、ぜひご家族でお越しください!

ご家族との出会いと家づくりが大好きなスタッフが、お待ちしております。

〈モデルハウス〉

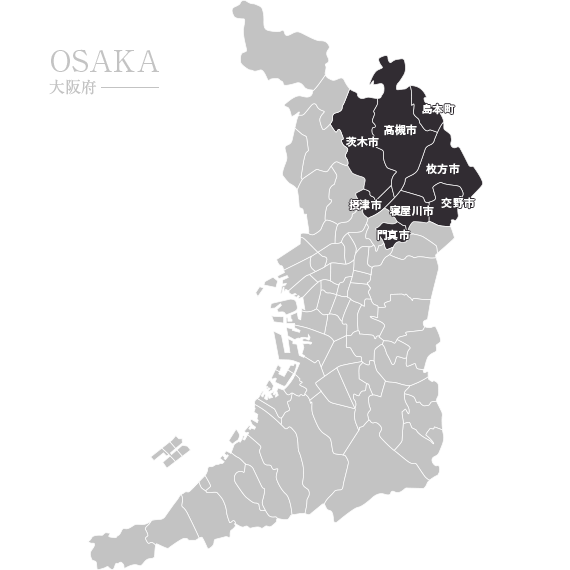

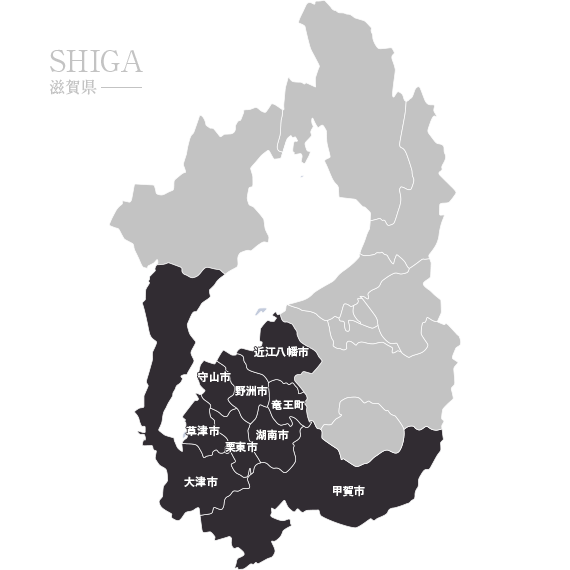

| 『三都の森』の施工エリア |

|---|

| 【京都府】 |

■宇治市 ■大山崎町 ■亀岡市 |

| 【大阪府】 |

■茨木市 ■交野市 ■島本町 ■摂津市 ■高槻市 |

| 【滋賀県】 |

■近江八幡市 ■大津市 ■草津市 ■甲賀市 ■湖南市 ■守山市 |

著者情報

三都の森((株)ディー・ファー)

京都市左京区にあります注文住宅・リノベーション専門の工務店「三都の森」です。

家づくりに役立つ情報を発信しています。

登録・免許

【一級建築士事務所】 京都府(29A)第01709号

【一般建設業許可】 京都府知事(般-30)第37775号

【宅地建物取引業】 京都府知事(3)第12944号

会社概要