新築住宅の固定資産税を分かりやすく解説|一戸建て3,000万円のシミュレーションと節税ポイント

新築の購入で気になる、土地や建物にかかる固定資産税。

固定資産税は、マイホーム取得の翌年から毎年かかる税金なので、事前に課税額の目安を知り、将来的な資金計画に組み込んでおくのがおすすめです。

そこで今回は、固定資産税の計算方法や納付期間をはじめ、評価額の変動や減税措置について解説します。

予算3,000万円から4,000万円の固定資産税シミュレーションを通して、新築一戸建てに必要な納付額の違いもチェックしてみましょう。

| このコラムのポイント |

|---|

|

目次

新築一戸建ての固定資産税はいくら?

固定資産税は、マンションや一戸建てなどを所有する方が、住所のある自治体に納める税金です。

【固定資産税の課税対象】

・土地: 住宅地・田・畑・牧場・山林・池沼・鉱泉地など

・家屋: 住宅・店舗・倉庫・工場など

・償却資産: 会社(事業者)などが所有する構造物・備品・車両や運搬具・飛行機・船など

参考:総務省|固定資産税

固定資産税とは

固定資産税は、毎年1月1日の時点で土地や家屋などの固定資産を所有する場合に、課される税金です。

固定資産税の税額を決める「固定資産税評価額」は、3年に1度見直され、不動産市況や建物の経年に応じて変動します。

・土地は、経済情勢などにより固定資産税の評価が上下変動する。

・建物は、経年により資産価値が低下するため、固定資産税の評価は年々下がる。

新築の場合、建物が完成した後、自治体による家屋調査で、建物構造や仕上げ材の種類・量などが判断され「固定資産税評価額」が決まります。

固定資産税の納付時期

固定資産税の納付通知書と振込用紙は毎年4月~6月頃に発送され、通常納付期限に合わせて年4回に分けて納付します。

納付時期は、自治体によって異なりますが、京都府の場合、4月、7月、12月および2月が納付月となっています。

分割ではなく、第1期に1年分をまとめて支払うことも可能ですが、総額は変わりません。

参考:京都府|固定資産税

固定資産税の計算方法

一戸建ての場合、土地と建物の両方に固定資産税がかかります。

新築の場合、国土交通省が発表している公示価格(土地の価格)の約70%、建物の建築価格の約50~70%を目安に、固定資産税の計算ができます。

例えば、土地の購入価格1,000万円、建物の建築価格3,000万円の場合、土地の70%、建物の60%を評価額とします。

- ・土地の評価額: 1,000万円 × 70% = 700万円

- ・建物の評価額: 3,000万円 × 60% = 1,800万円

これらに税率をかけることで、固定資産税額の目安が割り出せます。

固定資産税 = 固定資産税評価額 × 1.4%(標準税率)*

*税率は自治体によって異なる場合があります。

- ・土地の固定資産税:700万円 × 1.4% = 9万8,000円

- ・建物の固定資産税:1,800万円 × 1.4% = 25万2,000円

最後に、土地と建物の固定資産税を合算します。

新築の固定資産税額 = 9万8,000円 + 25万2,000円 = 35万円

これにより、新築翌年の固定資産税は、約35万円見積もっておく必要があります。

新築3,000万円の税額変動シミュレーション

>施工事例:京都市左京区|モデルハウス|光が降り注ぐ吹抜けリビングとアウトドアリビングのある省エネ快適分譲住宅

固定資産税は、新築を建てる地域や土地・建物の構造、大きさなどによって異なりますが、3,000万円前後の新築で約35万円/年と考えられます。

この固定資産税には、一定の期間や面積などの要件に合わせた軽減措置が適用されます。

土地や建物にかかる固定資産税の減額条件を紹介する前に、まずは建物の固定資産税評価額が、経年劣化によって下がる「経年減点補正率」について触れておきましょう。

| 経過年数 | 経年減点補正率 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1年 | 0.80 | ||||||||||

| 2年 | 0.75 | ||||||||||

| 3年 | 0.70 | ||||||||||

| 4年 | 0.67 | ||||||||||

| 5年 | 0.64 | ||||||||||

| 10年 | 0.50 | ||||||||||

| 15年 | 0.37 | ||||||||||

| 20年 | 0.25 |

参考:法務局|経年減価補正率表

4年目の注意ポイント

新築住宅には、最初の3年間(長期優良住宅の場合は5年間)、評価額が1/2になる特例措置が適用されます。

例えば、新築3,000万円のうち、建物の建築費が2,000万円である場合の評価額は1,200万円で、建物の固定資産税は以下の通りです。

1,200万円×1/2×1.4%(標準税率)=8万4,000円

4年目には特例措置の適用がなくなり、建物の経年減点補正率0.67を乗じて、評価額を計算します。

1,200万円×0.67×1.4%=11万2,560円

このように、新築住宅の減税措置適用期間後は、固定資産税額が上がるため、4年目以降の変動にも注意しておくことが大切です。

10年目

10年目には、経年減点補正率0.50により固定資産税がまた大幅に減額されます。

1,200万円×0.50×1.4%=8万4,000円

20年目

さらに20年目には、建物の資産価値低下に合わせた経年減点補正率0.25が適用され、税額負担も大きく減少します。

1,200万円×0.25×1.4%=4万2,000円

>関連コラム:注文住宅の諸費用一覧|いつ・いくら・どこに払うのか、払えない場合の対処法も紹介

>関連コラム:京都のおしゃれな新築一戸建て|価格相場、おすすめの地域(治安、子育て環境)など解説

一戸建て住宅の固定資産税を抑えるポイント

一戸建ての固定資産税には、土地や建物それぞれに軽減措置があり、適用されると毎年の税負担が抑えられます。

土地の軽減措置

住宅用地は、土地の広さに合わせた軽減措置が適用されます。

- ・小規模住宅用地(200㎡以下)の場合:評価額が1/6に軽減

- ・一般住宅用地(200㎡を超える部分):評価額が1/3に軽減

この軽減措置を受けるためには、土地を取得した年の翌年1月31日までに固定資産税の「住宅用地等申告書」を作成して、役所に申告する必要があります。

また、土地の軽減措置には期限がないのもポイントです。

建物の軽減措置

新築の場合、2024年3月31日までに建築された住宅には、以下のような軽減措置が設けられています。

- ・一般住宅: 新築から3年間、評価額の1/2を減額

- ・長期優良住宅: 新築から5年間、評価額の1/2を減額

一戸建ての場合、床面積50㎡以上280㎡以下であることが適用条件です。

なお、長期優良住宅で住宅以外の部分を設ける場合は、住宅用の床面積割合が全体の1/2以上であれば、軽減措置が適用されます。

新築翌年の1月31日までの申請が必要で、長期優良住宅の場合は「固定資産税減額申請書」と合わせて長期優良住宅の「認定通知書」の写しを提出します。

>関連コラム:【2024年最新版】長期優良住宅のメリットとデメリット・注意点をわかりやすく解説

新築の建築価格別、固定資産税シミュレーション

最後に、新築住宅の予算別に固定資産税の軽減措置を受けた場合のシミュレーションをしてみましょう。

ただし以下は、あくまで「初年度のシミュレーション」ですので、4年目以降の建物の軽減措置適用期間の終了や経年減点補正率による、将来的な変動がある点には注意が必要です。

新築3,000万円の場合

- ・土地の地価公示価格:1,700万円

- ・建物の建築価格:1,300万円

- ・土地の面積:200㎡

上記の条件でシミュレーションした場合、まず土地の固定資産税額は以下のようになります。

1,700万円(地価公示価格)×70%=1,190万円(土地の固定資産税評価額)

1,190万円×1/6(小規模住宅地200㎡以下の軽減措置)×1.4%=2万7,766円

土地の固定資産税→2万7,766円

次に、建物の固定資産税額を計算してみましょう。

1,300万円(建築価格)×60%=780万円(建物の固定資産税評価額)

780万円×1/2(一般住宅・長期優良住宅の軽減措置)×1.4%=5万4,600円

建物の固定資産税→5万4,600円

土地の固定資産税2万7,766円と建物の固定資産税5万4,600円の合計、8万2,366円が新築3,000万円の固定資産税額として算出されます。

新築4,000万円の場合

- ・土地の地価公示価格:2,200万円

- ・建物の建築価格:1,800万円

- ・土地の面積:250㎡

上記の条件で、新築4,000万円の場合の固定資産税額もシミュレーションしてみましょう。

2,200万円(地価公示価格)×70%=1,540万円(土地の固定資産税評価額)

・1,540万円×200㎡/250㎡(面積の割合)×1/6(200㎡以下の部分)×1.4%=2万8,746円

・1,540万円×50㎡/250㎡(面積の割合)×1/3(200㎡を超える部分)×1.4%=1万4,373円

土地の固定資産税→4万3,119円

続けて、建物の固定資産税額を計算します。

1,800万円(建築価格)×60%=1,080万円(建物の固定資産税評価額)

1,080万円×1/2(一般住宅・長期優良住宅の軽減措置)×1.4%=7万5,600円

建物の固定資産税→7万5,600円

土地の固定資産税4万3,119円と建物の固定資産税7万5,600円の合計、11万8,719円が新築4,000万円の固定資産税額として算出されました。

>関連コラム:京都市の新築一戸建て分譲住宅は2000万円台で購入できる?

>関連コラム:健康住宅はどんな家?坪単価や評判は?|快適な暮らしづくりのポイントを解説

まとめ│固定資産税も視野に入れた納得の新築計画

新築住宅を計画する際には、固定資産税がいくらかかるのかを把握した上で、事前に準備しておくのが理想的です。

同じ予算3,000万円の新築プランでも、土地と建物の割合や地域によっても固定資産税の税額は変わってきます。

建物における経年減点補正率や、適用期間内の軽減措置も理解して、長期的な視点で計画的なマイホームプランを実現させましょう。

京都市での注文住宅は地元に強い工務店で!

京都市に住宅を新築する際には、全国どの地域にもある都市計画法の他に、京都独自の景観に対する基準を踏まえて家づくりを進めなくてはなりません。その為、京都市の景観条例を熟知している地元の工務店での家づくりが安心です。

地元の工務店が公開しているモデルハウスを見学すると、景観条例を守って建てられた家の雰囲気をつかめます。期間限定で公開しておりますモデルハウスにお気軽に足をお運びください。 三都の森のモデルハウス

〈お問い合わせ〉

〈施工事例〉

三都の森は京都市左京区のハウスメーカーです。

地元に密着し、自社一貫施工で京都市での家づくりをサポートしております。

「美しい京都市の景観に合う自然素材を使ったおしゃれな家」、「高性能・低燃費・ローメンテナンスで長く愛着をもって暮らしを楽しめる家」をご希望の方は、お気軽にお問い合わせ下さい。

〈お問い合わせ〉

※三都の森はお預かりしたお客様情報を厳重に管理し、資料・イベント案内のお知らせ・お問い合わせへの連絡以外には使用致しません。ご安心下さい。

京都市左京区にはモデルハウスが複数ございます。工業化製品をできるだけ排除した心地よい家を体感できますので、ぜひご家族でお越しください!

ご家族との出会いと家づくりが大好きなスタッフが、お待ちしております。

〈モデルハウス〉

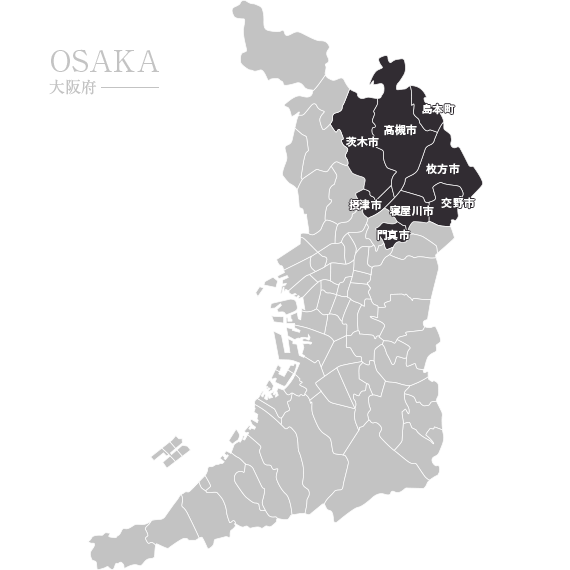

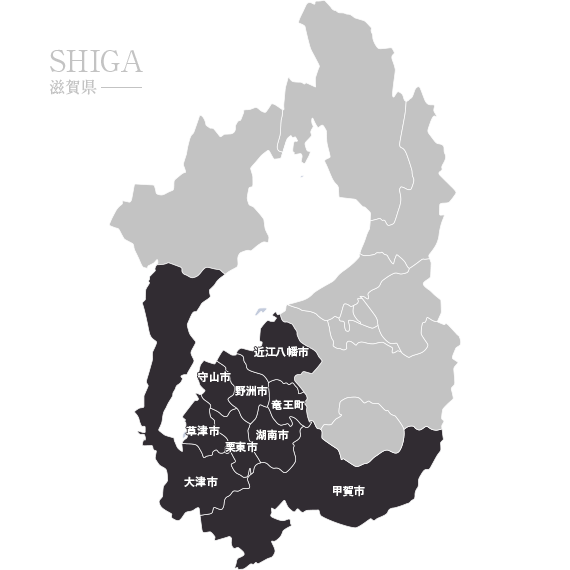

| 『三都の森』の施工エリア |

|---|

| 【京都府】 |

■宇治市 ■大山崎町 ■亀岡市 |

| 【大阪府】 |

■茨木市 ■交野市 ■島本町 ■摂津市 ■高槻市 |

| 【滋賀県】 |

■近江八幡市 ■大津市 ■草津市 ■甲賀市 ■湖南市 ■守山市 |

著者情報

三都の森((株)ディー・ファー)

京都市左京区にあります注文住宅・リノベーション専門の工務店「三都の森」です。

家づくりに役立つ情報を発信しています。

登録・免許

【一級建築士事務所】 京都府(29A)第01709号

【一般建設業許可】 京都府知事(般-30)第37775号

【宅地建物取引業】 京都府知事(3)第12944号

会社概要